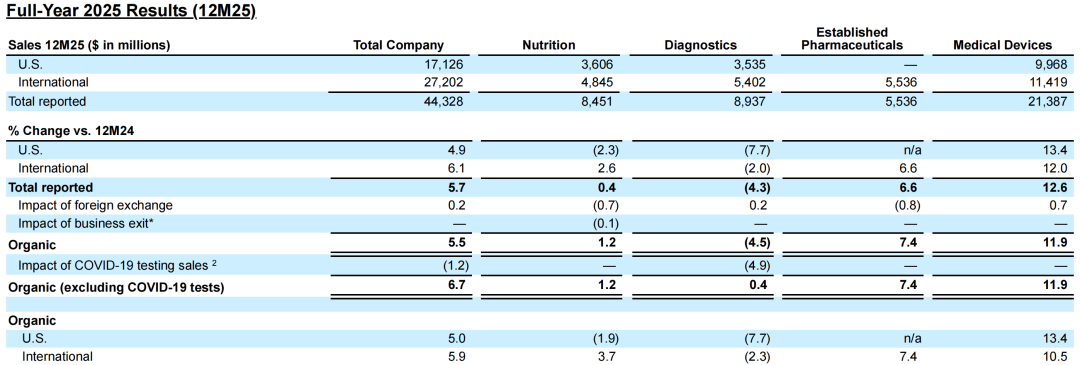

1月22日,雅培披露了2025年第四季度及全年成绩单。 整体来看,这依然是一份典型的“高质量增长”财报:增长不靠偶发性因素,而是来自产品迭代、业务组合优化以及执行效率的持续兑现。 更值得注意的是,在医疗器械与成熟制药共同拉动整体盘面的同时,诊断业务却成为少数承压板块之一。 这并不意味着雅培诊断能力出现根本性问题,而是新冠退潮、行业结构变化以及中国市场政策环境叠加下的一次阶段性回落。 也正是在这一背景下,雅培把“下一步怎么赢”提前写进了并购与战略布局之中。 01 强者的增长逻辑 不是“冲刺”,而是“持续交付” 全年销售额达到443亿美元,在剔除新冠检测相关销售后,基础业务仍保持中高个位数的有机增长。  这意味着,在新冠相关扰动持续出清的背景下,雅培的主业增长并未失速,反而更显“干净”。利润端全年调整后摊薄每股收益保持两位数增长,单看第四季度,利润增速进一步抬升。

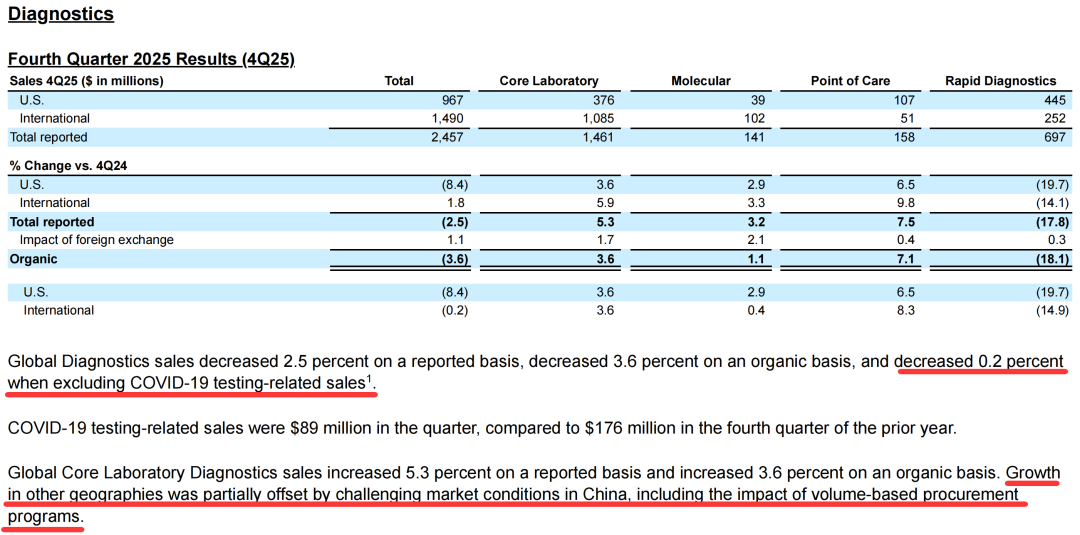

在全球医疗消费趋于理性、医院采购节奏更谨慎的周期中,雅培仍能实现利润与EPS的稳健扩张,说明其不仅“卖得动”,更“管得住”,对成本、结构和效率的掌控依旧扎实。 拆解增长来源,会更加清晰。第四季度的核心拉动力来自医疗器械与成熟制药业务。 其中,医疗器械业务延续了连续多季度的双位数增长势头,电生理、心衰、糖尿病管理、心律管理等细分板块全面向好,连续血糖监测业务保持高景气度。 因此,2025年的雅培,更像是在系统性推进一件事:用高增长的器械平台稳住增长锚点,用成熟制药业务提供现金流与防御性,再通过产品管线与监管进展持续补强中长期确定性。 这也是其敢于对2026年继续给出“中枢仍为两位数EPS增长”指引的根本底气。 02 诊断不是能力问题 而是结构与周期叠加 诊断板块是2025年四大核心业务中,少数在报告口径下同比下滑的板块之一。 但如果剔除新冠检测因素,诊断业务的底层运行状态远没有表面数据那么悲观。 全年层面,诊断业务收入同比下降,主要拖累项仍来自新冠相关检测需求的持续回落。 而在剔除新冠检测后,诊断业务的有机表现已接近企稳。这种“表面下滑、底层托底”的对照,基本解释了诊断业务承压的真实原因。 再看第四季度,结构分化更加明显:整体诊断收入仍小幅下滑,但剔除新冠检测后,降幅已非常有限。核心变量不在“诊断整体是否失速”,而在“不同子板块的分化”。  从结构上看,核心实验室诊断与即时检测仍保持增长,反映出医院常规检验需求的韧性;真正承压的是快速诊断板块,其在美国及国际市场均出现较大幅度下滑,成为拉低整体诊断表现的主要因素。 乘风对诊断业务承压的判断,可以归结为三层叠加: 第一,新冠红利退出,快速诊断首当其冲。 新冠检测需求持续回落,对诊断整体形成拖累,而快速诊断板块对疫情需求依赖度更高,其回落幅度自然更大。 第二,区域层面,中国市场环境对冲了其他地区增长。 在报告中,雅培明确提到,中国市场的带量采购等政策因素,对核心实验室诊断的增长形成一定压力。这并非“产品卖不动”,而是支付与采购机制变化,正在重塑检验端的价格和放量逻辑。 第三,诊断业务本身正在“换挡”。 从高波动、事件驱动的短周期需求,回归以平台、菜单和常规检测为核心的长期运行模式。核心实验室与POCT仍能增长,正是这种“回归常态”的体现。 因此,诊断业务之所以成为“唯一下跌板块”,更像是一场周期与结构共同作用下的阶段性结果。 短期看承压,长期看则是在为下一轮增长形态切换做准备。 03 收购Exact Sciences 把诊断从“防守”推向“进攻” 也正是在这一背景下,雅培在同一份披露中,反复强调了对Exact Sciences的并购计划,并预计将于2026年第二季度完成交割。 从战略定位看,这笔交易的目标非常清晰:进入并争夺高速增长的癌症诊断市场。与常规诊断相比,癌症筛查与精准肿瘤诊断的价值锚点完全不同——其核心在于“更早发现疾病”与“提升治疗效率”,具备更强的支付合理性与长期成长空间。 交易完成后,对雅培诊断业务的影响,至少体现在三个方向: 第一,重新锚定增长曲线。 通过加码肿瘤筛查与精准诊断,雅培有望将诊断业务从价格约束更强的常规检验,拉向更高价值、更高成长性的赛道。 第二,推动诊断从“单点产品”走向“平台生态”。 围绕筛查、确诊与监测构建全周期能力,使诊断业务从“稳态配角”,升级为能够主动创造增量的进攻型板块。 第三,对冲区域政策波动风险。 在中国等市场面临支付与采购机制重塑的背景下,引入结构性高成长赛道,有助于提升诊断业务整体的抗压能力。 当然,并购的最终效果仍取决于整合效率、产品迭代与商业化执行,但至少在“选赛道”和“选时点”上,雅培已提前完成布局。 小结 穿越波动的 不是数据,而是结构 回看这份2025年成绩单,雅培的优势依然清晰。 医疗器械提供高成长确定性,成熟制药与分红策略提供韧性,公司层面仍能保持稳健的有机增长与利润扩张。 诊断业务的下滑,更像是“去新冠化”与支付体系重塑共同作用下的阶段性噪音。 随着新冠因素出清、常规业务企稳,以及癌症诊断布局逐步落地,诊断业务的长期逻辑并未被削弱,反而在被重新定义。 2025年的雅培,不只是交出了一份合格的财务报表,更是在用“持续交付 + 结构升级”的方式,把未来数年最关键的增长抓手提前摆上台面。 只要并购整合与产品推进按计划兑现,雅培的长期确定性,依然值得持续看高。 |

/3

/3